- Författare Stanley Ellington ellington@answers-business.com.

- Public 2023-12-16 00:23.

- Senast ändrad 2025-01-22 16:14.

Om företaget köpte någon anläggningstillgångar och åtalades moms på sina inköp detta MOMS är inte en del av kostnaden för anläggningstillgångar som verksamheten burk få bidrag för det. Således MOMS och inköpskostnaden anläggningstillgångar måste visas separat.

Inkluderar du på detta sätt omsättningsskatt i anläggningstillgångar?

Köpt tillgångar . I det här fallet är det tillåtet omfatta de försäljningstaxa i den aktiverade kostnaden för anläggningstillgång , så försäljningstaxa blir en del av tillgång . Med tiden avskriver företaget gradvis tillgång , så att försäljningstaxa kostnadsförs så småningom i form av avskrivningar.

Dessutom, är ingående moms en tillgång? ingående moms är också vår nuvarande Tillgång eller negativt kortfristigt ansvar eftersom vi betalade detta till vår borgenär eller leverantör (för att betala staten) men fortfarande har vår nettoskuld inte åtgärdats. Om vi fick momsuttag samma till momsinmatning , då Momsinmatning kontot avskrivs automatiskt. Så, ingående moms konto kommer att vara Debet.

Kan dessutom ingående moms krävas på anläggningstillgångar?

De MOMS belopp på 1 25 000 Rs ska debiteras MOMS konto och i slutändan återspeglas som Inmatning Beskatta. När det gäller oregistrerade näringsidkare, MOMS betalat kommer blir en del av deras kostnad eftersom de inte är berättigade till anspråk Ingång Beskatta. För dem moms kommer öka kostnaden för alla varor som tillämpligt.

Är möbler en fast tillgång?

Termen anläggningstillgångar avser i allmänhet det långsiktiga tillgångar , påtagligt tillgångar används i en verksamhet som klassificeras som materiella anläggningstillgångar. Exempel på anläggningstillgångar är mark, byggnader, tillverkningsutrustning, kontorsutrustning, möbel , inventarier och fordon.

Rekommenderad:

Vad är anläggningstillgångar?

Anläggningstillgångar ägs av verksamheten och används för att generera intäkter, medan lager är en omsättningstillgång eftersom det är rimligt att förvänta sig att det kan omvandlas till kontanter inom ett verksamhetsår. Ur ett redovisningsperspektiv representerar både anläggningstillgångar och lagerbestånd egendom som ett företag äger

Hur beräknar man nettoomsättningsgraden för anläggningstillgångar?

Anläggningstillgångarnas omsättningskvot är en effektivitetskvot som mäter hur väl ett företag använder sina anläggningstillgångar för att generera försäljning. Den beräknas genom att dividera nettoomsättningen med nettot av dess materiella anläggningstillgångar

Hur bokför du nedskrivningar av anläggningstillgångar?

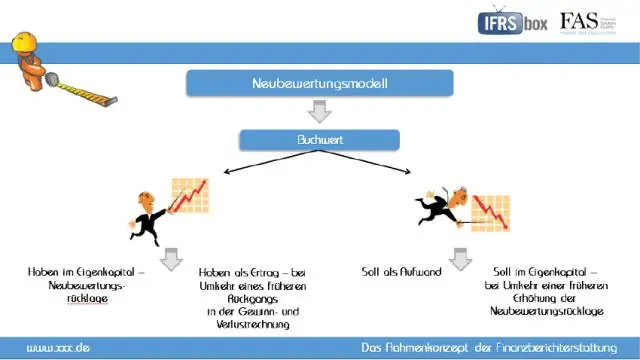

Nedskrivning av en anläggningstillgång avser en abrupt minskning av (nu)värdet av ekonomiska fördelar som den kan generera på grund av skador, inkurans etc. Nedskrivning redovisas genom att reducera tillgångens bokförda värde i balansräkningen och redovisa en nedskrivning av resultatet. påstående

Inkluderar Vcat-avgifterna moms?

Avgifter för andra VCAT-tjänster. Avgifterna nedan gäller för alla fall där du behöver dessa tjänster. Du betalar inte moms på dessa avgifter förutom för bokningar av videokonferenser. Avgifterna träder i kraft 1 juli 2019

Är en hög omsättning av anläggningstillgångar bra?

Omsättningskvoten för anläggningstillgångar anses generellt vara hög när den är större än för andra företag i din bransch. Kvoten mellan dina konkurrenter är ett bra riktmärke, eftersom dessa företag vanligtvis använder tillgångar som liknar dina